全球游戏下载趋缓,游戏收入和玩家时长递增

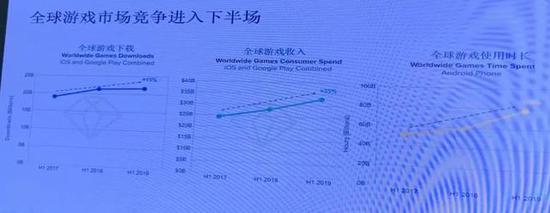

首先来看全球手游市场的发展概况。下图是今年China Joy时我们和谷歌联合发布的报告,展示了2017年上半年、2018年上半年和2019年上半年游戏行业的变化。最左边是全球游戏的下载趋势,可以发现,2018年到2019年增长幅度趋缓,全球下载没有太多的增长。

增长最明显的是中间这幅图,全球游戏收入以35%的增速在增长,还是非常陡的曲线。最右边的图,全球游戏玩家的游戏时长有55%的增长,这个是最明显的。

这三张图说明什么问题?全球整体来看,游戏行业对于新游戏的下载,基本上是缓慢小幅度的增长;大家已经习惯在游戏这个娱乐品类里去付费、花时间,且整体来看,已经成为全球的趋势。

接下来分国家看一下。下图是2018年10月-2019年9月的趋势,左边是全球下载量的排名,可以发现,在2016年、2017年的时候,比如印度、巴西、印尼的游戏下载量是增长非常高速,但现在同比已经是个位数,这说明像印度这样的新兴市场,游戏下载量增幅也已经到个位数了,可以想象整体的下载情况是全球趋缓。

大家看图上最红的数字,中国iOS下载环比下降了22%。一方面是iPhone在中国的占比有逐步下降的趋势,另一方面因为中国手游市场已经是非常成熟的市场,大家尝试新游戏的热情已经大大下降。

欧美游戏市场:收入陡增,空间放大

上图右边是收入的变化比,这张图需要注意几点:大家知道除了中国市场以外,全球最大的两个市场是美国和日本,两者都是百亿美元左右的大盘,但是日本市场的增幅是6%,美国市场有23%在增长。按照这个趋势,美国和日本的大盘将进一步拉大。

如果把欧美市场放在一起看的话,德国、英国、法国,加上加拿大,全部以22%、18%、16%的增速在增长,这些成熟市场是非常可怕的,本来他们的手游市场已经是相当成熟的市场,无论是玩家的习惯还是付费意愿,但是在整体增速方面有这么大的增长量,所以现在推荐大家多去看欧美。

日韩也还有增长,但是日韩的竞争非常激烈,韩国市场的情况是,中国厂商去韩国和韩国厂商竞争,日本市场的情况是,它本来就是比较难的市场,玩家的口味、品类都不是我们擅长的市场。但是欧美市场空间越来越大、品类也越来越丰富,从美国超休闲游戏的表现就可以看到,他们整个市场的活跃度还是非常好的。

上面这张图,全球游戏收入按总部所在地划分的话,全球市场就是四强角逐,日本厂商、美国厂商、中国厂商和韩国厂商。可以看到日本厂商相对遥遥领先,毕竟他们从主机掌机时代就有很多传统的大厂,还有很多强的IP;美国的发行商大家也比较熟悉;中国的厂商现在占16%,他们在全球的收入已经在快速的增长,预计2020年中国厂商的收入会进一步增加。虽然海外有很多的难题,但是中国厂商确实有赚到钱。

下图是中国厂商占全球份额,2017年上半年,中国厂商只占全球收入的10%,到2019年上半年达到了16%,两年间增长了60%,非常快速。

下面看一下中国移动游戏发行商在不同的市场是怎么竞争的。

下图,左边的是成熟市场,美国、韩国、日本、英德,中国厂商基本上是在和当地厂商竞争。最明显的是日本和韩国,我们虽然在过去的一两年间打开了日本和韩国的市场——韩国前50名有15款都是来自于中国发行商的游戏,尤其是MMO;日本有网易的《荒野行动》——但整体来看还是本地厂商遥遥领先。美国市场我们做得更好一些,中国厂商占21%,美国本土厂商占43%。

新兴市场的话,中国厂商遥遥领先,比如巴西、印度、印尼、俄罗斯等。巴西我们主要和美国厂商PK,其他的比如东南亚的国家,我们出海比较早、相对熟悉的地区,都是中国厂商遥遥领先。

美国:3种品类下载增速超全球,超休闲游戏加内购成趋势

看完大盘以后,我们再看一些具体的特征。

下图是全球和美国的下载增速对比。有几个框和大家说明一下,红色的框是美国在这个品类上的增速领先于全球平均增速,比如美国市场音乐类增速35%、益智和解迷类增速20%、模拟类增速11%,现在很多超休闲、偏休闲类的游戏都在音乐、益智解谜这两个品类里。休闲游戏在全球都是一个趋势,美国市场同全球来比的话,这个趋势更加明显。

绿框是美国增速低于全球的,比如文字类游戏,全球增速有7%,美国则是下跌3%。

下图是美国和全球的收入情况对比。可以看到,全球以15%在增长,美国以23%在增长,美国的收入增速是肯定跑赢全球的。

红色的框是美国的收入增速高于全球的游戏类型,我们统计的是官方渠道的收入,比如IAP、付费下载、订阅,没有包括广告变现。可以看到,如果是IAP的话,这几个跑赢全球的品类还是桌面游戏、街机和动作、文字游戏这种偏轻度的。美国很多轻度的游戏都在做IAP(内购)变现,现在混合变现的模式越来越流行,尤其以美国为主。

美国桌面游戏的收入有35%的增长。桌面游戏基本上是休闲、超休闲的游戏,35%的增长的话,IAP的进程是越来越快的。街机和动作类也是美国遥遥领先,动作类是吃鸡类的比较多,街机类很多也是休闲类的游戏,从这个方面来看,美国对比全球,一是超休闲游戏、休闲游戏在做混合变现IAP化,二是吃鸡类也在美国占了很大一块收入。

接下来看一些更深入的数据。

下图,纵轴是平均会话时长,玩家在这个游戏上玩一盘会花多长时间;横轴是会话次数,一周或者一个月玩家打开多少次。全球TOP18的超休闲游戏放到这张图里,曲线是非常好的,这些游戏玩一局的时间,有2分钟、有4分钟,它们的会话次数、对玩家的黏性可以兼得。

我们分析过美国市场,如果游戏一局的时间越长,用户打开的频次是下降的,如果一局20分钟可能就打开3次,15分钟打开5次,这是我们观察到的美国整体的情况。但是超休闲的游戏,不同的玩法都可以做到不同的时间和不同的频次,甚至是时间和频次双高的情况。

这对于开发者来说是一个非常好的消息,只要我们的产品玩法对用户有吸引力,对用户有黏性,就像抖音很多神曲有魔性,现在很多超休闲游戏也有魔性,如果做到这一点,用户愿意花的时间是很多的,对于我们以后广告变现、或者做IAP都是非常好的消息。超休闲游戏在玩家的使用行为方面是非常利好的。

中国连续创造超休闲爆款能力较弱

接下来我们分析下,2019年Q3超休闲游戏TOP18全球和中国市场的对比。

首先看下全球市场。下图是2019年Q3全球下载量TOP18的超休闲游戏,首先在推广这块,每周可以达到最高的下载量是1000万上下,看这几个曲线,好几款游戏都可以达到。通过这些曲线可以发现,爆款是不断叠加的,全球基本上都可以拿到量。

下图的TOP18超休闲游戏活跃用户的情况也一样,在市场上有了有1500万、2000万周活的游戏后,后面的爆款还能往上不断的叠加,超休闲的品类不会发生一两款游戏独大之后其他的游戏再上不去的情况。

再来看看中国市场。下图是中国iOS 2019年Q3 TOP18的超休闲游戏下载情况,和刚才的图对比一下就知道,它们是完全不一样的。中国市场的下载,比如说浅灰色这条线,一周不到200万的下载,后面没有继续叠加上去,也没有不断成为超休闲爆款的情况。

活跃用户也是,就只有几款大的挺在那里,没有再冲上去的情况。

下面再把几张图放一起对比一下,全球的海外市场,超休闲相当于是多头竞争,过去一两年里,除了Voodoo,还有比如SayGames这样的新的超休闲厂商跑出来,海外机会还是很多的,还是以产品为王的情况,尤其是超休闲。

中国超休闲对比非常强烈,国内主要是渠道的竞争、寡头垄断的情况。

最后,我们总结了一些超休闲或休闲游戏的具体的划分,有哪些爆款。我们经常说休闲游戏,其实休闲游戏的玩法划分是非常细的,建议大家除了研究哪些是爆款、哪些国家能做的量非常大以外,能更细度的研究到底哪些玩法那么魔性,能成为头部的产品。

可以看到,现在超休闲有io类的、放置类的、文字、三消、模拟经营等等,还有《弓箭传说》这种Rougelike类型的,看以后能在哪个细分品类里打造出吸引玩家不断玩的产品。

来源:游戏陀螺

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。

文章转载自新浪新闻

AppAnnie 10月报告:灵犀互娱首进全球收入

AppAnnie 10月报告:灵犀互娱首进全球收入 都说IP改编难

都说IP改编难 申城处置恶意APP应用上万个 网游app涉及隐

申城处置恶意APP应用上万个 网游app涉及隐 《无法触碰的掌心》葵美梦app道具有什么

《无法触碰的掌心》葵美梦app道具有什么 《无法触碰的掌心》葵美梦app道具有什么

《无法触碰的掌心》葵美梦app道具有什么 “一拳超人”手游成绩亮眼 获App Store新游

“一拳超人”手游成绩亮眼 获App Store新游 网红的年薪百万梦?

网红的年薪百万梦? 《青璃》App Store预订现已开启

《青璃》App Store预订现已开启